El pasado miércoles 29 de abril de 2020 se aprobó la Ley 5/2020 de medidas fiscales, financieras, administrativas y del sector público en Cataluña, cuyo contenido comporta una subida de impuestos para los residentes fiscales en Cataluña, especialmente en el Impuesto sobre Sucesiones y Donaciones y en el Impuesto sobre la Renta de las Personas Físicas. A continuación, destacamos las modificaciones más relevantes:

Subida de impuestos sobre la Renta de las Personas Físicas (IRPF)

Con efectos 1 de enero de 2020, se crea un nuevo tramo para los contribuyentes con una base liquidable general superior a 90.000 euros, que supone la aplicación de un tipo impositivo del 23,50%, y a partir de 120.000 euros se aplica un 24,50%. Para rentas superiores a 175.000 euros se mantiene el 25,50%.

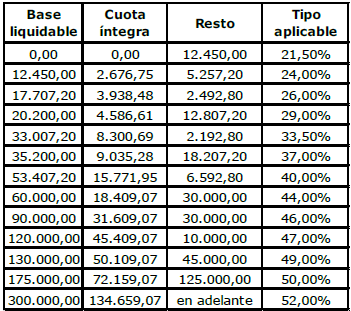

Asimismo, si consideramos que a nivel estatal también se prevé un incremento de la tributación para los contribuyentes con una base liquidable general superior a 130.000 euros y a 300.000 euros, el tipo marginal aplicable en Cataluña alcanzaría el 52% para las rentas más altas, tal como se muestra en la tabla siguiente:

Subida de impuestos sobre Sucesiones y Donaciones (ISD)

Las modificaciones introducidas resultan de aplicación a las donaciones o herencias producidas con posterioridad a la entrada en vigor de esta ley, que se produce al día siguiente de la publicación de la norma en el Diario Oficial de la Generalitat de Cataluña (DOGC).

Las medidas de mayor impacto afectan básicamente a los coeficientes multiplicadores en función del patrimonio preexistente del beneficiario y a la bonificación aplicable sobre la cuota tributaria en las adquisiciones mortis causa (herencias).

- Reintroducción de los coeficientes multiplicadores en función del patrimonio preexistente: Afecta a los cónyuges y a los descendientes y ascendientes (grupo I y II).

Se incrementa en un 10% la cuota tributaria si el beneficiario dispone de un patrimonio que oscila entre 500.000,01 euros y 2.000.000,00 euros en el momento previo a la donación o herencia; en un 15% si el patrimonio preexistente oscila entre 2.000.000,01 y 4.000.000,00; y en un 20% si el patrimonio preexistente es superior a 4.000.000,00 euros.

Asimismo, el coeficiente multiplicador también se aplica en aquellas donaciones que gozan de una tarifa reducida (tipos impositivos del 5%,7% o 9%), por ser el beneficiario un contribuyente de los grupos I y II y formalizarse la donación en escritura pública.

Por otro lado, para los contribuyentes establecidos en el grupo III (hermanos, sobrinos, tíos) y grupo IV (primos y no familiares) se mantiene el coeficiente multiplicador del 1,5882 (incremento del 79,41%) y del 2 (incremento del 100%), respectivamente.

- Bonificación aplicable a la cuota tributaria en las adquisiciones mortis causa: Afecta a los descendientes y ascendientes, pero no a los cónyuges.

Se mantiene el 99% de reducción para el cónyuge y se reduce la bonificación para los familiares de los grupos I y II (descendientes y ascendientes). Asimismo, en caso de que tales contribuyentes opten por aplicar la reducción por adquisición de empresa familiar, no podrán aplicar ninguna bonificación sobre la cuota tributaria.

Veamos un primer ejemplo en el que podamos ver a efectos prácticos cómo afecta esta subida de impuestos, teniendo en cuenta el siguiente supuesto:

- Base imponible de la herencia de 1.500.000,00 euros.

- No aplican reducciones.

- Patrimonio preexistente del beneficiario de 1.000.000,00 euros.

- El beneficiario es el hijo del causante, mayor de 21 años.

| Normativa anterior | Nueva normativa | |

| Base imponible | 1.500.000,00 | 1.500.000,00 |

| Base liquidable | 1.500.000,00 | 1.500.000,00 |

| Patrimonio preexistente | 1.000.000,00 | 1.000.000,00 |

| Cuota íntegra | 377.000,00 | 377.000,00 |

| Cuota tributaria | 377.000,00 | 414.700,00 |

| Porcentaje bonificación | 76,40% | 39,50% |

| Cuota a ingresar | 88.972,00 | 250.893,50 |

| Tipo efectivo gravamen | 5,93% | 16,72% |

A continuación, mostramos un segundo ejemplo, relacionado con el anterior, en el que 1.000.000,00 de euros de la base imponible corresponden a participaciones de la empresa familiar (que implica una reducción del 95% sobre 1.000.000,00):

| Normativa anterior | Nueva normativa | |

| Base imponible | 1.500.000,00 | 1.500.000,00 |

| Base liquidable | 550.000,00 | 550.000,00 |

| Patrimonio preexistente | 1.000.000,00 | 1.000.000,00 |

| Cuota íntegra | 81.000,00 | 81.000,00 |

| Cuota tributaria | 81.000,00 | 89.100,00 |

| Porcentaje bonificación | 38,20% | 0% |

| Cuota a ingresar | 50.058,00 | 89.100,00 |

| Tipo efectivo de gravamen | 3,34% | 6% |

Como se puede ver fácilmente, la diferencia de tributación con respecto a la normativa anterior es notable. Por ello, recomendamos una buena planificación previa a los efectos de encontrar la solución óptima desde el punto de vista de eficiencia fiscal.

Beneficios fiscales sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITPAJD)

En relación con este impuesto, a diferencia de los dos impuestos anteriores, se establecen los siguientes beneficios fiscales:

- Tipo reducido del 5% en la modalidad de Transmisiones Patrimoniales Onerosas (TPO) para la adquisición de una vivienda habitual por familias monoparentales, siempre que se cumplan determinados requisitos.

- Bonificación del 100% de la cuota de TPO para las compras de viviendas que realicen los promotores públicos como beneficiarios de los derechos de tanteo y retracto.

- Bonificación del 60% de la cuota gradual de Actos Jurídicos Documentados (AJD) en las escrituras públicas de constitución del régimen de propiedad horizontal por parcelas.

- Bonificación del 100% en la cuota gradual de la modalidad AJD para las actas de depósito de arras penitenciales.

Por otro lado, para las empresas inmobiliarias se reduce a 3 años el plazo de transmisión de viviendas para poder aplicar la bonificación del 70% del tipo impositivo de TPO en las adquisiciones. Con anterioridad a la Ley 5/2020, el plazo era de 5 años.

Asimismo, la nueva ley contempla modificaciones en los siguientes impuestos autonómicos:

- Impuesto sobre viviendas vacías.

- Impuesto sobre grandes establecimientos comerciales.

- Impuesto sobre estancias en establecimientos turísticos.

- Impuesto sobre bebidas azucaradas y envasadas.

- Impuesto sobre la emisión de óxidos de nitrógeno a la atmósfera producida por la aviación comercial.

- Impuesto sobre instalaciones que inciden en el medio ambiente.

Para más información o aclaración de dudas, puede contactar con nuestro departamento fiscal.

Sobre el autor:

DiG Abogados